Бухгалтерский учет основных средств (ос)

Содержание:

- Балансовая стоимость здания 1973г.

- Способы начисления амортизации

- Остаточная стоимость

- Формирование первоначальной стоимости основных средств в бухгалтерском учете

- Как начисляется амортизация в бухучете

- Инструкция по использованию

- Что такое балансовая стоимость основных средств

- Где и как узнать о цене квартиры?

- Балансовая стоимость – это остаточная или первоначальная?

- Кадастровая стоимость

- Как рассчитать балансовую стоимость?

Балансовая стоимость здания 1973г.

Для оценки долгосрочных активов (ОС, акций и прочего) используются разные методы. Один и тот же объект можно охарактеризовать несколькими числовыми значениями его стоимости. Ключевым понятием в бухучете является балансовая стоимость.

С ее помощью описывают финансовое положение предприятия и производят его оценку. В статье рассмотрим особенности определения этого показателя и его характеристики. Балансовая стоимость ОС Форма №1 – важнейший документ, необходимый для анализа экономической деятельности предприятия.

Именно он дает представление об активах и пассивах субъекта. Активы составляют средства предприятия – оборотные и основные. Учет последних порой затруднителен: их многократно и продолжительно используют, что отражается на их стоимости, а ее еще посчитать нужно.

Чтобы упростить эту процедуру, было введено понятие балансовой стоимости.Цитата(NALINA @ 27.9.2011, 7:47) Вообще по смыслу это должна быть остаточная стоимость, так как она учитывает реальное состояние объекта на данный момент по степени износа. Остаточная стоимость никак не связана с реальным состоянием объекта. Сегодня покупаешь здание — завтра началась амортизация = остаточная стоимость снизилась. Но реально объект за это время никак не ухудшился. Кроме того, амортизация — это механизм никак не связанный с состоянием объекта. При ее исчислении реальное состояние объекта никак не учитывается. Она применяется исключительно в целях налогообложения.

Расчет амортизации также не является обязательным

Важно Аналогично обстоят дела с арендой — она определяется кадастровой величиной. Оспаривание и уменьшение стоимости Основанием для пересмотра показателя считается использование недостоверных данных о здании

Оспаривание может произойти по инициативе административного истца либо заявителя (юридического или физического лица).

Для решения вопроса понадобятся документы:

- справка о стоимости;

- заверенная копия правового документа;

- отчеты о рыночных ценах;

- экспертное заключение;

- прочие бумаги (при необходимости).

Юридические лица сначала обращаются в комиссию, а в случае отклонения заявления могут пойти в суд. По итогам экспертизы и детального рассмотрения вопроса выносится вердикт. Как узнать кадастровую стоимость на сайте Росреестра? Портал Росреестра содержит информацию о недвижимости в РФ, в том числе и сведения об оценке объектов.

Вне зависимости от выбранного способа составления справки необходимо, чтобы в ней была указана остаточная стоимость средств предприятия на начало и конец отчетного года. Балансовая стоимость акции В экономическом анализе, помимо показателя средств предприятия, используют и величину чистых активов. Для ее вычисления из значения строки 1600 баланса вычитают сумму строк 1400 и 1500. Таким образом, чистые активы показывают сумму средств предприятия, сформированных за счет собственного капитала и не обремененных обязательствами. При расчете балансовой стоимости ценной бумаги говорят о доле акционера в капитале предприятия. Показатель определяют как отношение чистых активов к числу выпущенных обыкновенных акций. При этом остаточная стоимость ценных бумаг часто не совпадает с их оценкой на рынке. Следует учитывать, что в расчет не берут выкупленные у акционеров собственные акции.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

- Линейный.

- Способ уменьшаемого остатка.

- Способ списания стоимости по сумме чисел лет срока полезного использования.

- Способ списания стоимости пропорционально объему продукции (работ).

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный

Сдавайте электронную отчетность через интернет. Контур.Экстерн дарит вам 3 месяца бесплатно!

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Пример. ООО «Фунтик» поставило на учет компьютер марки «Самсунг». Первоначальная стоимость — 49 320 рублей. СПИ — 5 лет (60 месяцев).

Норма амортизации компьютера марки «Самсунг» = 1/60 * 100 % = 1,67.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

Сдавайте электронную отчетность через интернет. Контур.Экстерн дарит вам 3 месяца бесплатно!

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

Пример. ООО «Фунтик» использует в производстве ОС, остаточная стоимость которого на 01.01.2018 — 49 320 рублей (эта же сумма и является первоначальной стоимостью). СПИ — 60 месяцев. Коэффициент установлен в размере 1,3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

Сдавайте электронную отчетность через интернет. Контур.Экстерн дарит вам 3 месяца бесплатно!

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Пример. ООО «Фунтик» использует в производстве ОС, первоначальная стоимость которого — 49 320 рублей. СПИ — 48 месяцев (4 года). Амортизация начисляется с 01.01.2017.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Пример. ООО «Фунт» производит запчасти на станке А458. Станок куплен в апреле 2018 года и тут же введен в эксплуатацию. Первоначальная стоимость станка А458 — 589 000 рублей. За весь срок использования планируется изготовить на данном станке 350 000 единиц продукции. В мае на станке произвели 4 200 деталей, в июне — 3 100 единиц.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Сдавайте электронную отчетность через интернет. Контур.Экстерн дарит вам 3 месяца бесплатно!

Остаточная стоимость

При ее определении, первоначально рассчитанный стоимостной параметр корректируется на амортизационное значение. Если субъектом хозяйствования ранее была проведена переоценка активов, то их балансовая стоимость соответствует восстановительному параметру с учетом амортизационного отчисления. Начисление амортизации проводится со следующего месяца, за месяцем, в котором был проведен ввод в эксплуатацию имущества.

Величина амортизации может быть определена любым способом, предусмотренным законодательными положениями. Для того чтобы на протяжении эксплуатации средств труда, все стоимостные расчеты были компетентны, при первичной постановке активов на учет необходимо определить срок полезного использования. Для этого следует интерпретировать их отношение к конкретной амортизационной группе.

Формирование первоначальной стоимости основных средств в бухгалтерском учете

В бухучете первоначальная стоимость основных производственных фондов определяется в соответствии с разделом II ПБУ 6/01.

Перечень того, из чего складывается первоначальная стоимость основных средств, зависит от способа их приобретения.

Если объект был приобретен за плату или построен (изготовлен) самостоятельно, то первоначальная стоимость ОС (далее – ПС) включает следующие затраты:

- Оплата продавцу (включая расходы по доставке и монтажу).

- Оплата подрядчику (при строительстве объектов).

- Платежи за информационные услуги.

- Налоги, таможенные пошлины.

- Вознаграждение посредников.

- Другие аналогичные расходы.

Для предприятий – плательщиков НДС все затраты включаются в ПС без учета этого налога. Если компания освобождена от НДС по любым основаниям, то стоимость ОС формируется с учетом НДС.

Предприятия, имеющие право вести упрощенный бухучет, могут учитывать только затраты, указанные в п.п. 1 и 2, а все остальные расходы – списывать в текущем периоде.

Если ОС было внесено учредителями в качестве вклада, то его ПС формируется, исходя из согласованной учредителями оценки. В случаях, предусмотренных законом, ПС определяется с учетом заключения независимого оценщика.

Формула первоначальной стоимости основных фондов в общем случае выглядит следующим образом:

ПС = Соб + Сд + См + С пр, где:

Соб – стоимость оборудования,

Сд – расходы по доставке,

См – стоимость монтажа,

Спр – прочие расходы, связанные с покупкой объекта.

Пример

Предприятие купило станок стоимостью 500 тыс. руб. Услуги транспортной компании по его доставке – 25 тыс. руб., расходы на монтаж – 30 тыс. руб., уплачено посреднику – 15 тыс. руб. Все суммы указаны без учета НДС. ПС станка составит:

ПС = 500 тыс. руб. + 25 тыс. руб. + 30 тыс. руб. + 15 тыс. руб. = 570 тыс. руб.

Если объекты получены безвозмездно, то первоначальная стоимость основных средств указывается в сумме, соответствующей рыночной цене полученного имущества на дату оприходования.

В случае, когда оплата за приобретаемые объекты ОС осуществляется не денежными средствами, первоначальная стоимость основных средств признается равной стоимости имущества, передаваемого организацией в качестве оплаты за объект.

Особый порядок применяется для капитальных вложений во многолетние насаждения и коренное улучшение земель. Эти затраты включаются в ОС ежегодно, исходя из площадей, принятых в эксплуатацию в течение года.

Изменение ПС может быть произведено в результате существенного изменения физической формы объекта (достройка, модернизация и т.п.), а также путем переоценки.

Как начисляется амортизация в бухучете

Для начисления амортизации по ОС применяются следующие способы (п. 18 ПБУ 6/01):

- Линейный.

- Уменьшаемого остатка.

- По сумме чисел лет полезного использования.

- Пропорционально объему продукции.

Для начисления амортизации по НМА применяют все вышеуказанные методы, кроме 3-го (п. 28 ПБУ 14/2007).

Амортизацию в бухгалтерском учете необходимо осуществлять ежемесячно.

ВАЖНО! Организации с упрощенным бухучетом самостоятельно выбирают периодичность начисления амортизации по ОС. При этом они также вправе начислять ее 1 раз в год (на 31 декабря)

Амортизацию по хозяйственному и производственному инвентарю такие фирмы принимают равной первоначальной стоимости актива в момент его принятия к учету (п. 19 ПБУ 6/01).

Надо учитывать, что амортизация:

- возникает с месяца, следующего за принятием основного средства и НМА к учету;

- прекращается с месяца, следующего после выбытия основного средства, НМА или полного списания первоначальной стоимости по ним;

- не производится в период консервации ОС (на срок более 3 месяцев) или их восстановления (на срок свыше 12 месяцев).

Об особенностях начисления амортизации по ОС см. нашу статью.

Кто и как начисляет амортизацию, если ОС передано в аренду? Ответ на этот вопрос вы найдете в КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в материал.

Рассмотрим формулы начисления годовой амортизации (на примере ОС):

Линейный способ:

Аос = ПС (ВС) × Н,

где: Н — норма амортизации (1 / СПИ × 100%);

Аос — годовая амортизация по ОС;

ПС — первоначальная стоимость актива;

ВС — восстановительная стоимость актива;

СПИ — срок полезного использования.

Пример 1

Организация приобрела компьютер первоначальной стоимостью 70 000 руб. Дата ввода в эксплуатацию — 04.07.2016. Срок полезного использования — 3 года. Учетной политикой предусмотрен линейный способ расчета амортизации.

Организации следует начислять амортизацию с 01.08.2016.

Определим норму амортизации: Н = 1 / 3 × 100% = 33,33%.

Годовая сумма Аос = 70 000 × 33,33% = 23 333,33 руб.

Сумма ежемесячной Аос = 23 333,33 × 1/12 = 1 944,44 руб.

Способ уменьшаемого остатка:

Аос = ОС × Н × К,

где: ОС — остаточная стоимость актива;

К — повышающий коэффициент со значением ≤ 3 (устанавливается организацией).

Пример 2

Воспользуемся условиями из примера 1. При этом учетной политикой для расчета амортизации предусмотрен способ уменьшаемого остатка. Значение повышающего коэффициента установлено на уровне 2.

1-я амортизация будет начислена за август 2016 года. При этом остаточная стоимость актива будет равна первоначальной в связи с тем, что ранее амортизация не начислялась.

Таким образом:

Н = 33,33% (из примера 1).

ОС = 70 000 руб.

К = 2.

Годовая Аос = 70 000 × 33,33% × 2 = 46 662 руб.

Аос за август = 46 662 × 1 / 12 = 3 888,5 руб.

Далее определим Аос за сентябрь.

ОС следует рассчитать по формуле: ПС – Аос (начисленная ранее).

ОС = 70 000 – 3 888,5 = 66 111,5 руб.

Годовая Аос = 66 111,5 × 33,33% × 2 = 44 069,93 руб.

Аос за сентябрь = 44 069,93 × 1 / 12 = 3 672,49.

Расчеты за следующие месяцы производятся аналогично.

Способ по сумме чисел лет полезного использования:

Аос = ПС (ВС) × СПИо / СПИс,

где: СПИо — остаток срока полезного использования;

СПИс — сумма чисел лет полезного использования.

Пример 3

Исходные условия — из примера 1. Учетной политикой предусмотрен способ начисления амортизации по сумме чисел лет полезного использования.

Определим сумму чисел лет полезного использования (СПИс): 1 + 2 + 3 = 6.

СПИо в первый год эксплуатации = 3.

Годовая Аос = 70 000 × 3 / 6 = 35 000 руб.

Аос за август = 35 000 × 1/12 = 2 916,67 руб. (это значение Аос будет неизменно на протяжении 1-го года использования компьютера).

Аос на 2-й год будет исчисляться исходя из СПИо = 2.

Годовая Аос = 70 000 × 2 / 6 = 23 333,33 руб.

Аос = 23 333,33 × 1 / 12 = 1 944,44 руб.

Амортизация за следующие периоды будет рассчитываться по приведенному алгоритму с учетом оставшихся лет использования актива.

Расчет исходя из объема продукции:

Аос = О × ПС / Оспи,

где: О — фактический объем продукции (работ);

Оспи — прогнозный объем продукции (работ) за весь срок полезного использования.

Пример 4

Исходные условия — из примера 1. Способ начисления Аос — в зависимости от объема продукции. В августе компьютером было протестировано 15 программных продуктов, в сентябре — 10. Запланированный ресурс для данного компьютера — тестирование 400 программных продуктов.

Определим Аос за август. При этом О = 15, Оспи = 400.

Аос = 15 × 70 000 / 400 = 2 625 руб.

Определим Аос за сентябрь. При этом О = 10, Оспи = 400.

Аос за сентябрь = 10 × 70 000 / 400 = 1 750 руб.

И так далее.

О нюансах расчета и начисления амортизации для НМА см. в статье «Правила начисления амортизации внеоборотных активов».

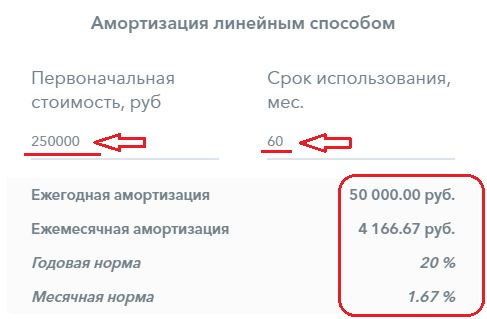

Инструкция по использованию

Чтобы рассчитать амортизацию линейным способом в онлайн калькуляторе следует заполнить два шага.

Шаг 1. Внести в левое поле первоначальную стоимость.

Этот параметр рассчитывается в момент принятия оборудования к учету, представляет собой сумму всех затрат по приобретению. По первоначальной стоимости актив учитывается на счете 01. В калькулятор данный показатель вносится в рублях.

Шаг 2. Указать в правом поле срок полезного использования в месяцах.

В налоговом учете СПИ задается в соответствии с амортизационной группой, в которую входит основное средство.

В бухгалтерском — можно устанавливать самостоятельно, ориентируясь на специфику применения, условия эксплуатации, планируемый срок службы. Можно в бухучете принять такой же период полезного использования, как и в налоговом учете.

В форму онлайн калькулятора СПИ следует внести в месяцах.

После заполнения двух полей проводится автоматический онлайн расчет амортизации, а также сопутствующих параметров.

В итоге расчета калькулятором можно увидеть:

- размер ежегодных амортизационных отчислений при линейном способе списания ОС;

- величину ежемесячных начислений;

- годовую и месячную норму амортизации.

Формулы для расчета прямолинейным методом

В работе онлайн калькулятора заложены следующие формулы для расчета:

В целях бухгалтерского учета:

В целях налогового учета:

Пример

Исходные данные:

Принят к учету офисные стол, сумма всех расходов без НДС 250 000 руб., по этой стоимости основное средство приходуется.

Срок использования установлен 5 лет (60 месяцев).

В учетной политике прописан линейный способ списания ОС.

Как рассчитать:

В онлайн калькулятор следует подставить следующие значения:

- в левое поле — 250 000;

- в правое поле — 60.

Результат расчета:

То есть каждый месяц в течение пяти лет организация будет относить в расходы сумму амортизационных отчислений в размере 4166,67 руб. Каждый год будет списываться 20% стоимости основного средства, каждый месяц = 1,67%.

Что такое балансовая стоимость основных средств

Хозяйственная деятельность каждой компании обеспечивается различными трудовыми средствами. К данной категории относится производственная техника, станки, объекты недвижимости и транспортные средства. Все трудовые средства входят в состав основных фондов компании. Данные фонды имеют ряд особенностей, среди которых следует выделить:

- Стоимость выше сорока тысяч рублей.

- Продолжительный эксплуатационный срок, превышающий двенадцать месяцев.

Важно отметить, что результаты деятельности компании не могут рассматриваться как основные средства. Этот факт объясняется тем, что ОС не расходуется во время производственного цикла. Каждый актив, относящийся к данной группе, обладает способностью приносить экономическую прибыль

Балансовая стоимость таких активов рассчитывается на основе нескольких важных факторов. Балансовая стоимость актива может быть изначальной или остаточной ценой конкретного объекта. Разницу между этими понятиями мы рассмотрим ниже

Каждый актив, относящийся к данной группе, обладает способностью приносить экономическую прибыль. Балансовая стоимость таких активов рассчитывается на основе нескольких важных факторов. Балансовая стоимость актива может быть изначальной или остаточной ценой конкретного объекта. Разницу между этими понятиями мы рассмотрим ниже.

Термин «балансовая стоимость» используется для обозначения общей стоимости всех имущественных объектов, принадлежащего конкретной компании. Данное имущество записано на бухгалтерский баланс фирмы. Данный показатель является суммой оборотных и внеоборотных средств. Внеоборотные средства включают в себя основные фонды, принадлежащие компании и те активы, что имеют нематериальных характер. Такие активы учитываются в бухгалтерском балансе по остаточной цене. Это означает, что из первоначальной стоимости активов вычитается накопившаяся амортизация.

К оборотным фондам относится имущество, использующееся в производственной деятельности. К этой категории можно отнести финансовые ресурсы, материально-производственные запасы и дебиторские задолженности. Помимо прямых оборотных активов, существует и косвенное имущество. К этой категории можно отнести инвестиции краткосрочного характера и НДС по купленным товарам. Использование рассматриваемого показателя позволяет определить актуальное финансовое положение фирмы. На основе этого показателя рассчитывается эффективность хозяйственной деятельности.

Подобные расчеты позволяют узнать о рентабельности имущества, принадлежащего компании. Данный показатель наглядно отражает уровень дохода фирмы с каждого рубля, потраченного на приобретение техники. Помимо этого, расчет балансовой стоимости активов позволяет определить коэффициент оборачиваемости основных средств. Этот показатель используется для обозначения эффективности использования ресурсов компания. В том случае, когда расчет вышеупомянутых показателей обусловлен необходимостью оценки финансовой деятельности компании, применяются особые методики составления расчетов. Основываясь на вышесказанном можно сделать вывод, что информация, полученная в результате данных вычислений, используется при определении масштаба сделки, заключаемой компанией.

Крупной сделкой считается контракт по продаже имущества компании, стоимость которого превышает двадцать пять процентов от общей стоимости всех активов фирмы. Для того чтобы определить масштаб предстоящей сделки, следует заранее составить расчеты балансовой стоимости активов. На основе этих вычислений оценивается конкретный актив. Для того чтобы заключить подобную сделку, необходимо предварительно провести собрание участников общества.

Где и как узнать о цене квартиры?

Документы предоставляются территориальными кадастровыми палатами на основании запроса, оформленного по установленной форме и поданного:

- Непосредственно в учетный орган;

- Почтовым отправлением;

- Через центр предоставления государственных услуг;

- Через сайт Росреестра в электронном виде.

Также специалисты кадастровой палаты осуществляют выездное платное обслуживание (прием одного пакета документов обойдется заявителю от 0,5 до 1,5 тысяч рублей в зависимости от региона).

Эти виды документов может запросить любое заинтересованное лицо, предъявив удостоверение личности. Срок исполнения запроса составляет не более 5 рабочих дней.

Справка о кадастровой стоимости предоставляется бесплатно, а размер платы за кадастровый паспорт для физических лиц составляет 200 рублей за бумажный документ и 150 – за электронный.

На сайте Росреестра представлены сервисы, позволяющие узнать размер кадастровой стоимости любой квартиры.

Балансовая стоимость – это остаточная или первоначальная?

Любое имущество, принадлежащее организации, может быть как материальным, то есть в натуральной форме, в виде недвижимости, машин, инструментов, различного оборудования, так и в нематериальной форме: вложения в научные разработки, ноу-хау, официально оформленные патенты. Стоимость такого имущества при постановке на учет в компании складывается из:

- расходов на его создание или покупку;

- расходов на погрузку-разгрузку, доставку;

- пуско-наладочные работы;

- затрат на консультационные услуги, необходимые для использования;

- регистрационные, таможенные сборы;

- за минусом косвенных налогов.

Сформированная таким образом денежная оценка имущества компании является первоначальной стоимостью. В балансе внеоборотные активы отражаются по остаточной стоимости, то есть первоначальной за вычетом начисленной амортизации за все время эксплуатации. Отвечая на вопрос, балансовая стоимость – это остаточная или первоначальная, можно сказать, что балансовая стоимость равна остаточной.

Следует различать также амортизируемое имущество, стоимость которого списывается не сразу, а в течение периода полезного использования. Этот срок должен превышать 1 год, и оборотные активы, чья стоимость погашается единовременно. К числу оборотных ресурсов относятся:

- материалы, различные запасы;

- дебиторская задолженность и оставшийся незачтенным НДС;

- предоставленные займы и краткосрочные финансовые вложения;

- наличные и безналичные денежные средства.

Оборотные активы не относятся к амортизируемому имуществу и отражаются в балансе по их фактической стоимости приобретения.

Кадастровая стоимость

Кадастровая стоимость должна к 2020 году полностью заменить инвентаризационную для:

- Исчисления имущественных налогов;

- Нотариальных действий;

- Определения размера платы за аренду недвижимого имущества, находящегося в госсобственности;

- Начисления компенсационных выплат;

- Определения начальной цены реализации недвижимости государством.

Кадастровая стоимость рассчитывается путем массовой оценки, которая должна проводиться каждые 5 лет. Решение о проведении оценки принимается региональными органами власти, которые выбирают исполнителя таких работ путем проведения аукциона.

Список объектов недвижимости, подлежащих оценке, формируется органами Росреестра.

Кадастровая стоимость максимально приближена к рыночной поскольку при оценке максимально учитываются факторы, реально влияющие на ценность квартиры:

- Территориальное расположение;

- Площадь;

- Экономические факторы региона (города);

- Год постройки;

- Тип здания и иные.

Итоги кадастровой оценки после утверждения субъектом вносятся в кадастр недвижимости (ГКН).

Размер кадастровой стоимости указывается в следующих документах:

- Кадастровый паспорт;

- Справка из ГКН кадастровой стоимости.

Читайте статью, что такое титульное страхование сделок с недвижимостью .

Как рассчитать балансовую стоимость?

- Имущество ставится на баланс компании первоначальной и по восстановительной стоимости, которая включает все затраты на приобретение, строительство, ремонт и ввод в использование активов, как производственных, так и непроизводственных. Суммируйте все уже известные расходы и прибавляйте к ним ваши дополнительные расчеты.

- Включите в восстановительную стоимость произведенные расходы на приобретение имущества за найденную цену на рынке в определенный промежуток времени. Периодически корректируйте выполненный отчет.

- Восстановительная стоимость выявляется как экспертным путем на основе рыночных цен, так и с использованием коэффициентов инфляции. Стоимость признается восстановительной, если она определяется в результате переоценки средств, которая должна производиться по решению правительства РФ. Воспользуйтесь услугами профессиональных бухгалтеров, если потребуется, или регулярно отслеживайте рыночные цены, которые относятся к сфере деятельности вашей компании.

- Не забудьте уточнять балансовую стоимость с учетом износа имущества компании (амортизации). Стоимость активов рассчитывается как это разность между первоначальной стоимостью имущества и суммой, амортизации, указанной в балансе.

- Помните, что балансовая стоимость рассчитывается на дату совершения сделки, особенно это актуально для АО, в которых основная часть операций совершается в конце отчетного периода, что усложняет постановку на баланс. Законодательством РФ предусмотрено фиксация балансовой ценности активов отталкиваясь из целей принятия решений о величине сделки на новейшую отчетную дату.