Амортизационная группа автомобиль легковой

Содержание:

- Ошибки бывшего собственника нужно исправить

- Методы расчета амортизации

- Как определить, к какой амортизационной группе относится авто?

- Компенсация

- Как минимизировать амортизацию

- Как рассчитывается в бухучете?

- Как рассчитать амортизацию автомобиля

- Вычисление по уменьшаемому остатку

- Выбираем способ амортизации

- Пример 1

- Определение амортизационной группы автомобиля – к какой относятся легковые, грузовые машины, транспорт?

- Синтетический и аналитический учет амортизации автотранспорта

- Срок полезной службы транспорта

- Амортизационные группы автотранспортных средств

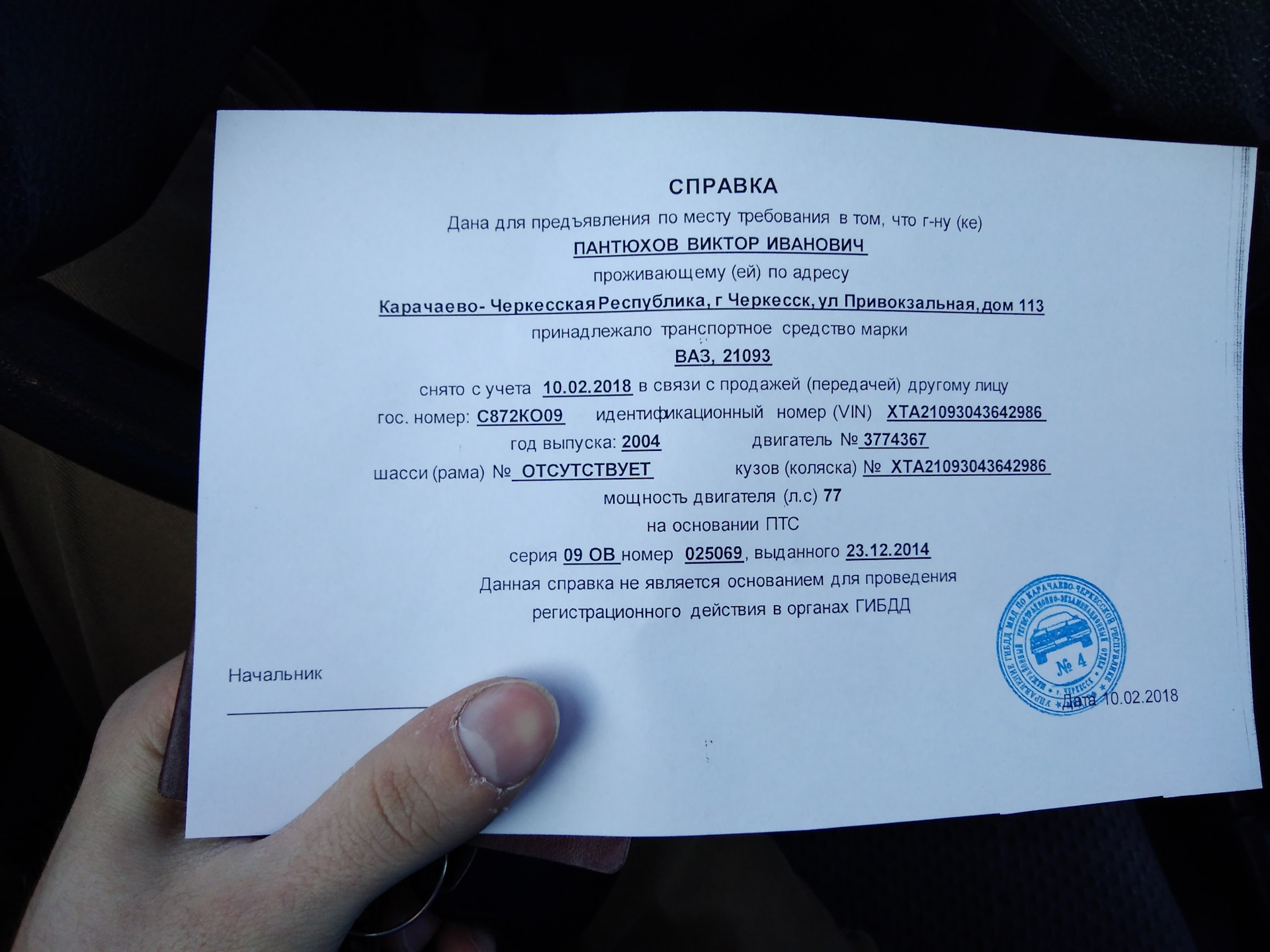

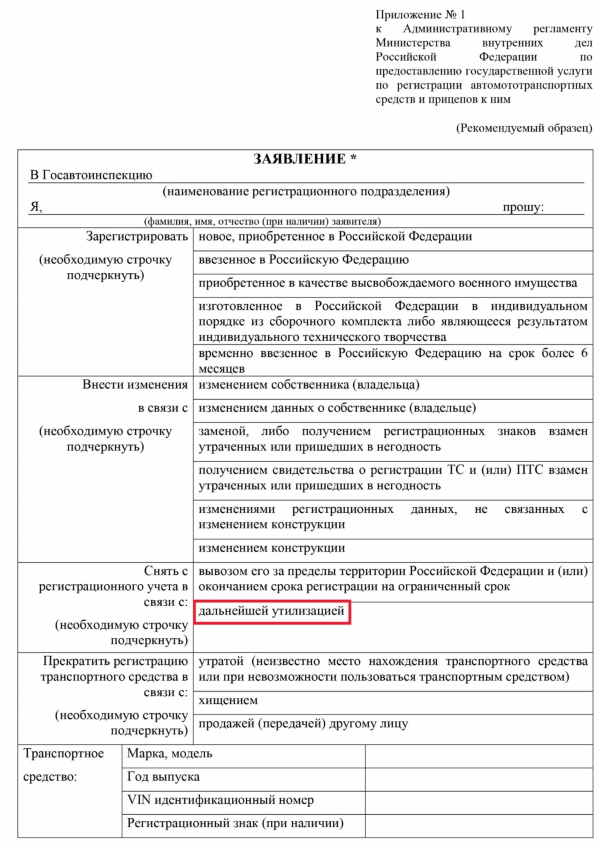

- Запасаемся документами

Ошибки бывшего собственника нужно исправить

ВС РФ поддержал позицию о том, что в описанной ситуации налогоплательщик должен учесть объекты основных средств, бывшие в употреблении, в составе той амортизационной группы (подгруппы), в которую они должны были быть включены предыдущим собственником (Определение от 01.04.2015 № 304-КГ15-1793, которым отказано в передаче в Судебную коллегию по экономическим спорам ВС РФ дела № А45-1386/2014, по результатам рассмотрения которого было принято Решение Арбитражного суда Новосибирской области от 16.06.2014, оставленное без изменения постановлениями Седьмого арбитражного апелляционного суда от 26.08.2014 № 07АП-7318/2014 и АС ЗСО от 11.12.2014 № Ф04-12840/2014)

Арбитражные суды, отказывая налогоплательщику в удовлетворении заявления о признании недействительным решения налогового органа, заострили внимание на следующих моментах:

- налогоплательщику было известно о неверном определении предыдущими собственниками кодов ОКОФ и амортизационной группы;

- налогоплательщик формально подошел к составлению документов со стороны продавца, несмотря на то, что акты о приеме-передаче по форме ОС-1а содержали неверные и неполные сведения об объектах основных средств, принимаемых на учет;

- передающие стороны (предыдущие собственники) не могли иметь каких-либо претензий со стороны налоговых органов в связи с неверным определением кодов ОКОФ и, как следствие, неверным установлением амортизационной группы основных средств, так как они находились на УСНО.

В арбитражной практике имеются и другие дела, при рассмотрении которых судьи пришли к выводу о необходимости пересмотра амортизационной группы, если таковая бывшим собственником была определена неверно. Так, в деле № А55-4802/2014 установлено, что предыдущим собственником имущества амортизационные группы определены неверно. Следовательно, общество должно было самостоятельно установить сроки полезного использования основных средств по Классификации основных средств, включаемых в амортизационные группы, что оно и сделало. В итоге вывод налогового органа о неправильном определении обществом срока полезного использования имущества признан ошибочным (Решение Арбитражного суда Самарской области от 20.06.2014, оставленное без изменения постановлениями Одиннадцатого арбитражного апелляционного суда от 27.10.2014 № 11АП-11467/2014 и АС ПО от 06.03.2015 № Ф06-21153/2013).

Еще один яркий пример – Постановление Пятнадцатого арбитражного апелляционного суда от 23.01.2015 № 15АП-17226/2014, 15АП-17876/2014 по делу № А53-27549/2013, оставленное без изменения Постановлением АС СКО от 08.05.2015 № Ф08-2247/2015. Обществу в силу закона следовало установить правильный срок и амортизационную группу приобретенных основных средств, бывших в эксплуатации. Ошибочное определение предыдущим собственником амортизационной группы (подгруппы) (что выявили судебные инстанции в рассматриваемом случае) не освобождает налогоплательщика от обязанности учитывать объекты основных средств, бывшие в употреблении, в составе амортизационной группы (подгруппы), определенной исходя из Классификации основных средств, включаемых в амортизационные группы. Иное толкование норм Налогового кодекса противоречило бы предусмотренным пп. 1 п. 1 ст. 23, п. 1 ст. 38 НК РФ принципам наличия у налогоплательщиков обязанности по уплате законно установленных налогов при возникновении у них объектов налогообложения. Поэтому у общества отсутствовали причины для применения иных, отличных от определенных законом элементов налогообложения исключительно по формальным основаниям, свидетельствующим об ошибочном учете объектов налогообложения предыдущими собственниками объектов основных средств. По согласованию с предыдущим собственником общество могло внести соответствующие изменения в акты приема-передачи и другие первичные учетные документы в установленном порядке.

Методы расчета амортизации

Существует несколько методов расчета амортизации:

-

Линейный. Суть метода заключается в том, что отчисления равномерно выполняются на всем протяжении срока эксплуатации. Списание происходит равными суммами. Способ отличает масса преимуществ: простота, комфорт, одинаковое распределение скопившейся амортизации. Однако присутствует и относительный минус: данный метод не подходит компаниям, которые желают оплатить больший процент износа в начале эксплуатации ТС. Способ не позволяет провести учет моментального ремонта машины, которая подверглась моральному износу.

Для расчета используется формула:среднегодовая стоимость основных средств * норма амортизации ТС/100%.

-

Метод уменьшаемого остатка. Наибольшие отчисления выполняются в начале эксплуатации ТС. Это ускоренный метод амортизации. Разумность способа объясняется тем, что в начале использования производительность машины выше. Со временем она снижается. Поэтому целесообразно проводить амортизацию именно в первые годы эксплуатации. Для произведения расчетов потребуются следующие вводные данные: изначальная и остаточная стоимость, продолжительность полезного использования.

Для проведения расчетов используется следующая формула:остаточная цена на начало периода * норма износа * коэффициент форсирования/100%.

-

Метод отчисления по сроку полезного использования объекта. Способ похож на предыдущий. Это ускоренный метод, при котором наибольшие списания проводятся в начале эксплуатации. Основа вычислений – начальная стоимость ТС, при которой авто принималось к учету.

Для расчетов применяется следующая формула:начальная стоимость ТС * норма амортизации.

Норма износа определяется в зависимости от периода использования авто. Рассматриваемая методика обычно применяется именно для ТС. Норма амортизации выражается в процентах от изначальной стоимости авто на каждую 1000 пробега.

Организация вправе выбрать любой из существующих методов. Но нужно учитывать, что после ввода авто в эксплуатацию изменить выбранный способов будет нельзя.

Как рассчитать амортизацию по основному средству линейным методом?

Амортизация для легкового авто

Для расчета амортизации легкового ТС лучше всего подходит линейный метод. Первоначальная цена авто должна соответствовать стоимости, указанной в первичных документах. В стоимость могут входить расходы на доставку машины. Время полезного использования отдельно устанавливается по каждой группе объектов.

Амортизация для грузового авто

Грузовое ТС предназначается для интенсивной работы. По этой причине фактический износ может наступить прежде выплаты всей стоимости машины. По этой причине подсчет будет более объективным, если компания использует метод расчета по пробегу. Списания происходят пропорционально длительности и объему работ. Для проведения расчетов в начале использования нужно подсчитать примерный километраж за весь период эксплуатации. Реальный километраж определяется за счет снятия показаний со счетчика ТС. Данная процедура проводится ежемесячно.

Как учесть амортизацию основных средств в расходах по налогу на прибыль?

Как определить, к какой амортизационной группе относится авто?

В указанном Классификаторе предусмотрено 10 категорий. У каждой из этих категорий есть установленный срок полезного использования (СПИ). Например:

- В первой группе находятся все активы, с СПИ от 1 до 2 лет.

- Во второй, от 2 до 3 лет.

- Последняя группа имеет максимально возможный срок использования — до 30 лет.

Получается, более длительный срок эксплуатации устанавливается для долговечного имущества.

Рассмотрим легковые транспортные средства, опираясь на данные классификатора. Получается, что для этого актива подходят сразу три группы: 3, 4 и 5.

Зная технические параметры автомобиля, можно определить точную группу ТС. При этом учитывают его тип (вид), объем двигателя. Аналогичные правила действуют и для грузового транспорта.

Компенсация

Сотрудники предприятия могут использовать личный автомобиль в служебных целях. Понятно, что бесплатно это делать никто не будет, так как:

Сотрудники предприятия могут использовать личный автомобиль в служебных целях. Понятно, что бесплатно это делать никто не будет, так как:

- автомобиль изнашивается;

- необходимо заправить машину ГСМ.

Для того, чтобы получение такой выплаты стало возможным, необходимо:

- оформить соглашение между работником и работодателем про использование личного автомобиля для задач и потребностей предприятия;

- предоставить в бухгалтерию работодателя свидетельство о государственной регистрации ТС.

Компенсация амортизации и расхода ГСМ выплачивается на основании:

- учетных документов, в которых фиксируется километраж поездки (путевой лист либо специальный журнал);

- чеков с заправочных станций.

Компенсация за использование ГСМ выплачивается в полном объеме, так как четко видно сумму денег, которую сотрудник потратил на заправку собственного авто для служебной поездки. Порядок расчета и выплаты суммы амортизации оговаривается в соглашении.

Амортизация машины в такси — тема данного видео:

https://youtube.com/watch?v=-8VLAVxSQN8

Как минимизировать амортизацию

Есть несколько вещей, которые можно сделать, чтобы свести к минимуму амортизацию, и стоимость перепродажи двух одинаковых автомобилей может сильно различаться в зависимости от того, насколько хорошо о них заботились. Вот несколько практических советов, которые помогут уменьшить амортизацию:

Держите машину в чистоте и хорошем состоянии. Как правило, автовладельцы постоянно заботятся о том, чтобы автомобиль был чистым и ухоженным, и не только для того, чтобы он выглядел хорошо. Заботясь о лакокрасочном покрытии и салоне, автомобиль будет сохранять свою ценность намного лучше и дольше, чем если пренебрегать уходом за авто.

Постарайтесь уменьшить пробег. Да, сказать, конечно, легче, чем сделать, но небольшой пробег окажет наибольшее влияние на стоимость автомобиля при перепродаже. Каждый километр имеет значение в попытках сократить годовой пробег, поэтому, по возможности, необходимо сократить ненужные поездки. Возможно, лучше пройтись пешком или проехаться на велосипеде, тем более, это очень полезно и абсолютно бесплатно.

Придерживайтесь графика обслуживания. -Регулярное обслуживание показывает, что автовладелец заботится об автомобиле, что повысит его стоимость при перепродаже. Не будет лишним вести бортовой журнал автомобиля с учетом всех выполненных работ по техническому обслуживанию и ремонту. Автомобиль лучше обслуживать у официального дилера или в надежном и известном автосервисе, который может предоставить и заверить документацию о прохождении ТО. Чеки на обслуживание и замену деталей следует сохранить и вложить в бортовой журнал, что повысит доверие будущего покупателя и стоимость автомобиля.

Своевременно ремонтируйте. От небольших царапин и вмятин до посторонних шумов выхлопной трубы — необходимо вовремя исправлять любые проблемы с автомобилем, прежде чем они могут стать более затратными и повлиять на стоимость автомобиля при перепродаже. Любой неисправный или требующий ремонта автомобиль будет менее привлекателен и стоить намного меньше, даже с учетом расходов на ремонт, чем автомобиль, не требующий денежных и временных затрат.

Как рассчитывается в бухучете?

В законодательстве по бухучету нет четких временных рамок по ограничению СПИ.

Предприятие может установить СПИ по Классификатору, применяемому для налогового учета, или же установить другое его значение, руководствуясь определенными факторами.

Читайте в этой статье, как получить вычет за обучение в автошколе.

Согласно п. 20 ПБУ 6/01 факторами, влияющими на СПИ автотранспорта, являются:

- предполагаемая длительность дальнейшей эксплуатации автомобиля;

- документальное ограничение СПИ транспорта (окончание договора аренды или лизинга автотранспорта);

- условия эксплуатации транспорта: погодные условия, частота смен, территориальные особенности местности применения, и т.д.

Как рассчитать амортизацию автомобиля

В бухгалтерии есть несколько способов, выбор зависит от класса автомобиля, целей его использования, условий договора. Самый простой и часто используемый — линейный. В нем используются такие формулы:

- Амортизационные начисления = Стоимость без НДС* Норма амортизации/100 (А=С*На/100)

- Норма амортизации=1/период полезного применения*100 (На=1/ппп). Период полезного использования зависит от класса автомобиля, он указан в нормативных таблицах. Для легкового автомобиля с двигателем объема меньше 3,5 л этот срок составляет 3-5 лет.

- Коэффициент износа = Амортизационные начисления/Стоимость автомобиля без НДС (Ки=А/С)

Для примера возьмем автомобиль с первоначальной стоимостью 600 000 рублей. Период полезного использования – 5 лет.

Эту формулу применяют не только для бухгалтерских расчетов. Предположим, вы таксист, купили автомобиль из примера выше и хотите посчитать, сколько надо зарабатывать в месяц, чтобы автомобиль без учета затрат на его обслуживание окупился через пять лет.

Возьмем получившееся значение амортизационных отчислений и разделим на количество рабочих месяцев. Пусть их будет 11, а 1 – отпуск. 120 000/11=10909 рублей в месяц.

При расчетах для ОСАГО, в банках, автоломбардах, в компаниях трейд-ин используется другая формула:

Физический износ автомобиля = (И1xПф+И2xДф)xА2xА3xА4

- И1 – износ по пробегу (в % на 1000 км пробега);

- Пф – пробег фактический в тыс. км с округлением до 0,1;

- И2 – старение в зависимости от интенсивности эксплуатации;

- Дф – фактический срок службы в годах, округление до 0,1;

- А2 – износ от природно-климатических условий;

- А3 – износ от экологической обстановки;

- А4 – износ по количеству жителей в регионе.

Актуальные показатели коэффициентов указаны в . Если не хочется считать вручную, воспользуйтесь специальными онлайн-сервисами, они точно и быстро посчитают по этой формуле.

В них используются данные о вашем автомобиле, климате, в котором вы проживаете, интенсивности использования машины, количестве жителей в регионе.

Расчет амортизации автомобиля

Предположим, мы покупаем легковой автомобиль 2012 года выпуска, с объемом двигателя 1,4 л, габаритами от 3,6 до 3,9 м, пробегом 75 364 км в Барнауле. Новые автомобили данной марки стоят 600 000 р., продавец выставил цену 450 000 р.

Много это или мало? Посмотрим таблицу районирования по климатическим условиям регионов РФ – Алтайский край относится к холодному климату.

Экологическая агрессивность – высокая (85 кг выбросов в атмосферу на жителя). Количество жителей в регионе – 700 тыс.

Вычислим среднегодовой пробег. 75 364/5=15072,8 км/год. Этому значению соответствует коэффициент И2=0,89

И1=0,4, Пф=75,4, И2=0,89, Дф=5, А2=1,12 , А3=1,07 , А4=1,050

Высчитаем значение самостоятельно:

(И1хПф+И2xДф)хА2xА3xА4=(0,4х75,4+0,89х5)х1,12х1,07х1,050=43,55 %

Мы получили значение естественного износа. Посчитаем его в деньгах:

600 000х43,6/100=261 600

Стоимость автомобиля на 2021 год составит 600 000-261 600=338 400.

Посчитаем стоимость с учетом морального износа в онлайн-сервисе . Получилось, что рыночная стоимость оцениваемого автомобиля 338 400х(1 — 0,2)=270 720 руб.

Теперь вы знаете, как рассчитать амортизацию автомобиля и при торге можете оперировать полученными данными.

Расчет амортизации на 1 км пробега

Помимо потери в цене от износа, автомобиль требует затрат на обслуживание. Чтобы посчитать амортизацию на 1 км пробега, нам потребуются следующие данные:

- Эксплуатационный расход топлива на 100 км и цена 1л топлива.

- Показания пробега за год.

- Стоимость страховки за год.

- Стоимость техобслуживания за год.

- Амортизация (потеря стоимости) за год.

- Величина дорожного налога за год.

Цена топлива на 1км рассчитывается по формуле: расход/100*цена 1л. Разделите цены из пунктов 3,4,5,6 на количество км из пункта 2. Сложите получившиеся значения, у вас получится стоимость 1 км пробега вашего автомобиля.

Онлайн-сервисы по расчету амортизации

Для расчета амортизации автомобиля на 1км воспользуйтесь калькулятором , более подробный вариант

Бухгалтерские расчеты производят в специальных программах, например, 1С. Но можно воспользоваться и сервисами онлайн — ,

При ДТП используются расчеты износа деталей, узлов, кузова. Вручную посчитать можно, но в формулах используются логарифмы, поэтому проще воспользоваться специальным калькулятором: , .

Вычисление по уменьшаемому остатку

Это ускоренная амортизация. Первые годы размер списания начальной цены начисляются более масштабными темпами, чем в дальнейшие. Самая первая цифра – годовые отчисления. Она соответствует итоговой стоимости машины на начало учетного года. Месячная сумма соответствует 1/12 ее части. Для формулы применяется коэффициент ускорения. Пример.

ООО «Автоуслуги» приобрело автобус ГАЗ-«Круиз» для междугородних перевозок за 2 550 000 руб., и уплатило за регистрацию транспорта 5 000 руб. Срок службы автобуса ограничен 8 годами. Общество решило вычислять амортизацию нового автобуса по уменьшаемому остатку. Норма отчислений: 2 : 8 х 100% = 25% ежегодно. Расчет:

| Год | Расчет | Ежегодная амортизация |

| 1 | 2 555 000 х 25% | 638 750 |

| 2 | (2 555 000 – 638 750) х 25% | 479 062, 5 |

| 3 | (2 555 000 – 638 750 – 479 062, 5) х 25% | 359 296 |

| 4 | (2 555 000 – ….– 359 296) х 25% | 269 472 |

| 5 | (2 555 000 –….– 269 472) х 25% | 201 933 |

| 6 | (2 555 000 –…. – 201 933) х 25% | 151 621 |

| 7 | (2 555 000 –….– 151 621) х 25% | 113 716 |

| 8 | (2 555 000 –….– 113 716) | 85 287 |

| Итого | 2 299 137,5 |

Путем такого расчета начальная стоимость не будет полностью списанной (2 555 000 – 2 299 137,5 = 255 862,5). Министерство финансов разрешает отнести эту сумму к расходам последнего месяца пользования автобусом.

Выбираем способ амортизации

Подгруппировки

Группировка 310.29.10.5 в ОКОФ содержит 4 подгруппировки.

- 310.29.10.51 — Автокраны

- 310.29.10.52 — Средства транспортные для движения по снегу, автомобили для перевозки игроков в гольф и аналогичные транспортные средства, оснащенные двигателями

- 310.29.10.59 — Средства автотранспортные специального назначения, не включенные в другие группировки

- 310.29.20.23 — Прицепы и полуприцепы прочие

Амортизационные группы

| Группа | Подгруппа | Сроки | Примечание |

| Четвертая группа | Средства транспортные | имущество со сроком полезного использования свыше 5 лет до 7 лет включительно | автокатафалки |

| Пятая группа | Средства транспортные | имущество со сроком полезного использования свыше 7 лет до 10 лет включительно | автомобили-тягачи седельные |

Переходные ключи

| ОКОФ ОК 013-94 | ОКОФ ОК 013-2014 | ||

| Код | Наименование | Код | Наименование |

| 153410198 | Автомобили грузовые общего назначения. Шасси | 310.29.10.5 | Средства автотранспортные специального назначения |

| 153410200 | Автомобили грузовые прочие | ||

| 153410201 | Автомобили грузовые электромобили | ||

| 153410210 | Автомобили-тягачи седельные | ||

| 153410211 | Автомобили-тягачи седельные с нагрузкой на седло до 3 т | ||

| 153410212 | Автомобили-тягачи седельные с нагрузкой на седло свыше 3 до 5,4 т | ||

| 153410213 | Автомобили-тягачи седельные с нагрузкой на седло свыше 5,4 до 7,5 т | ||

| 153410214 | Автомобили-тягачи седельные с нагрузкой на седло свыше 7,5 до 12 т | ||

| 153410215 | Автомобили-тягачи седельные с нагрузкой на седло свыше 12 до 18 т | ||

| 153410216 | Автомобили-тягачи седельные с нагрузкой на седло свыше 18 т | ||

| 153410040 | Автомобили специальные, кроме включенных в группировку 14 3410040 | ||

| 153410340 | Автомобили-фургоны со специализированными кузовами | ||

| 153410341 | Автомобили-фургоны для перевозки промтоваров | ||

| 153410342 | Автомобили-фургоны для перевозки скоропортящихся продуктов (авторефрижераторы, изотермические) | ||

| 153410344 | Автомобили-фургоны для перевозки хлебобулочных изделий | ||

| 153410345 | Автомобили-фургоны для перевозки почты | ||

| 153410346 | Автомобили-фургоны медицинской службы и для перевозки медикаментов | ||

| 153410349 | Автомобили-фургоны для перевозки прочих грузов | ||

| 153410351 | Автомобили-фургоны ветеринарной службы | ||

| 153410359 | Автомобили-фургоны специализированные прочие | ||

| 153410360 | Автоцистерны | ||

| 153410364 | Автоцистерны для воды | ||

| 153410366 | Автоцистерны-муковозы (в том числе на полуприцепах) | ||

| 153410367 | Автоцистерны-сахаровозы | ||

| 153410379 | Автоцистерны прочие | ||

| 153410443 | Автокатафалки | ||

| 153410449 | Автомобили специальные, кроме включенных в группировку 14 3410040, прочие |

20 ПБУ 6/01). При этом бухгалтерский СПИ может быть установлен аналогично сроку в налого-вом учете.

Соответственно и «полная» амортизация, т.е. списание всей стоимости объекта произойдет быстрее.

Поэтому налог на имущество будет уплачиваться в меньшей сумме и в течение меньшего количества периодов. С точки зрения налога на прибыль, амортизация – это затраты.

Просто в этом случае списание происходит быстрее и налог на прибыль снижается более существенно в первые годы после приобретения объекта. Т.е. по сути экономия здесь связана с понятием временной стоимости денег – с точки зрения этой концепции лучше уменьшить платежи текущего года, чем предполагаемые в будущем.

Организация приобрела в лизинг автомобиль стоимостью 1 млн руб.

В бухгалтерском учете допускаются такие способы (п. 8 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

При этом в бухгалтерском учете способ амортизации должен быть один для всех транспортных средств, входящих в группу однородных объектов, а в налоговом учете – вообще для всех амортизируемых активов (кроме тех, по которым амортизация независимо от выбранного метода в отношении иных активов всегда начисляется только линейным способом) (п. 18 ПБУ 6/01, п.п.1,3 ст. 259 НК РФ).

Пример 1

ООО приобрело для служебных целей «Волгу» 22.01.2001. Первоначальная стоимость составила 175 тыс. руб. В приказе об управленческом учете ООО сказано, что начисление амортизации на ТС осуществляется линейным способом. Срок службы определялся Едиными нормами (до 2002 года): для авто среднего класса предусмотрена ставка 11,1 % от первоначальной стоимости. То есть срок полезного использования составляет: 100 : 11,1 = 9 лет. Расчет амортизации автомобиля:

175 х 0,111 : 12 = 1,61875 тыс. руб.

Эта сумма отобразится в БУ проводкой ДТ26 КТ02.

С 2002 года ООО приняло решение рассчитывать амортизацию в соответствии с Классификацией ОС, по которой авто относятся к 3-й группе объектов. В приказе руководитель организации определил срок службы ТС — 48 мес. Остаточная стоимость авто на 31.12.2001 г. в БУ составила:

175 – 1,61875 х 11 = 157,19375 тыс. руб.

Срок использования: 48 — 11 = 37 мес.

В НУ ежемесячно амортизация автомобиля будет начисляться в сумме:

157,19375 : 37 = 4,24847 тыс. руб.

Определение амортизационной группы автомобиля – к какой относятся легковые, грузовые машины, транспорт?

Транспортные средства, приобретаемые организацией, можно отнести к амортизируемому имуществу.

В связи с этим у владельцев автомобилей появляется необходимость на стадии принятия ТС к учету определять для них амортизационную группу по Классификатору основных средств.

К какой относится движимое имущество?

Транспорт является основным средством с точки зрения бухгалтерского и налогового учета, так как:

- предназначен для длительной эксплуатации;

- конечная цель применения автомобиля – получение экономической выгоды;

- используется в производственных или управленческих нуждах;

- как правило, всегда стоимость превышает лимит для бухгалтерских и налоговых целей (до 40000 и от 100000 соответственно).

В налоговом учете для такого объекта обязательно нужно установить амортизационную группу, в соответствии с которой будет определен срок полезного использования для начисления амортизации.

В бухгалтерском учете срок службы можно установить без привязки к амортизационной группе на основе планируемого периода эксплуатации и условий использования автомобиля.

При желании в бухучете можно установить срок использования, равный определенному в налоговом учете по Классификации основных средств. Законодательство это не запрещает.

Кроме того, одинаковое время службы позволит минимизировать возможные расхождения в учетной деятельности.

Для каждой определен срок полезного использования в виде диапазона лет, в пределах которых можно выбирать любую длительность эксплуатации для расчета амортизации.

О расчете амортизации для автомобилей читайте здесь.

Транспортные средства в зависимости от их вида и целей применения можно отнести к группе со второй по пятую включительно.

Таблица

| Амортизационная группа | Срок службы, лет | Вид автотранспортного средства |

| 2 | 2-3 | |

| 3 | 3-5 |

|

| 4 | 5-7 |

|

| 5 | 7-9 |

|

Легковое авто

Если легковая машина предназначена для инвалидов (ОКОФ 310.29.10.24), то тогда для нее нужно устанавливать 4 группу со сроком от 5 до 7 лет.

Легковые авто с объемом двигателя от 3.5 л большого и высшего класса (ОКОФ 310.29.10.24) относятся к 5 амортизационной группе, начислять амортизацию по ним можно от 7 до 9 лет.

Грузовой транспорт

Грузовики небольших размеров с максимальной допустимой массой 3,5 тонны и меньше относятся к 3 амортизационной группе со сроком от 3 до 5 лет.

Сюда относятся грузовые автомобили как с дизельным, так и бензиновым двигателем (ОКОФ 310.29.10.41.111 и 310.29.10.42.111 соответственно).

Бортовые машины, самосвалы, фургоны, а также тягачи для полуприцепов (ОКОФ 310.29.10.4) включаются в 4 группу, для них возможен период службы от 5 до 7 лет.

Автобус

В третью группу для начисления амортизации можно отнести также небольшие автобусы, длина которых не превышает 7,5 метров. Для городских малых автобусов установлен ОКОФ 310.29.10.30.111, для прочих — 310.29.10.30.119.

Автобусы средней длины до 12 м и особо большие до 24 м включительно относят к 4 амортизационной группе и устанавливают для них время эксплуатации от 5 до 7 лет.

В эту же группу попадают как городские автобусы, так и те, что передвигаются между городами – дальнего следования.

Троллейбусы также включены в 4 группу.

Автобусные поезда длиной свыше 16.5 м до 24 м включаются в 5 амортизационную группу, использовать их можно от 7 до 9 лет включительно.

Выводы

Автотранспортное движимое имущество – легковые и грузовые машины, автобусы, спецтранспорт можно включить в состав основных средств, что влечет за собой обязательное установления для них амортизационной группы в налоговом учете.

В соответствии с определенной группой выбирается необходимый срок эксплуатации, в течение которого будет начисляться амортизация.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или

+7 (499) 938-43-28ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ

Синтетический и аналитический учет амортизации автотранспорта

Начисленный износ автотранспорта включается в расходы от обычных видов деятельности. Синтетический учет таких начислений ведется на пассивном счете 02. Счет корреспондирует со счетами 20, 25, 26, 44, 23 в зависимости от того, в какой деятельности эксплуатируется транспортное средство:

- Дт20 Кт02 – начислен износ объекта, используемого в основной деятельности;

- Дт23 Кт02- начисление износа по автотранспорту, используемому во вспомогательных производствах;

- Дт26 Кт02 – начисление износа по транспорту, используемому управленческим персоналом;

- Дт44 Кт02 – начисление износа по транспорту предприятия торговли.

С точки зрения налогового учета суммы начисленной амортизации автотранспорта относят к косвенным затратам. Предприятия, специализирующиеся на оказании транспортных услуг, относят такие издержки в состав прямых расходов. Аналитический учет ведется по каждой единице отдельно.

Срок полезной службы транспорта

Показатель зависит от разновидности транспортного средства. Всего видов транспорта, подлежащего амортизации – 10. К автотранспорту относятся четыре категории:

| Группа | Полезный срок | Относящийся к категории транспорт |

| 3 | 3–5 лет | Мототехника

Легковые авто Грузовой транспорт до 0,5 т |

| 4 | 5–7 лет | Спецавтомобили для лиц с ограниченными возможностями

Грузовой транспорт, фургоны, тягачи, самосвалы Автобусы малого класса (до 7,5 м) Автоцистерны Лесозаготовительный транспорт Прицепы для транспорта, грузоподъемностью менее восьми тонн |

| 5 | 7–10 лет | Легковые авто с двигателем более 3,5 л

Грузовики 5–15 тонн Пассажирский транспорт длиной до 12 м Спецавтомобили Троллейбусы |

| 6 | 10–15 лет | Техника с грузоподъемностью до 15 т

Автобусы суперкласса длиной от 16,5 м |

Амортизационные группы автотранспортных средств

Автотранспортные средства в соответствии с Классификацией основных средств отнесены к III-V амортизационным группам. Напомним, что СПИ для них устанавливается следующий:

- III – свыше 3 до 5 лет включительно;

- IV — свыше 5 до 7 лет включительно;

- V — свыше 7 до 10 лет включительно.

Приведем примеры автотранспортных средств, отнесенных к указанным группам:

| Амортизационная группа | Наименование автотранспортного средства |

|---|---|

| III | Автомобили легковые (с рабочим объемом двигателя не более 3,5л);Автобусы особо малые и малые длиной до 7,5м включительно;Автомобили грузовые с дизельным или бензиновым двигателем, имеющие технически допустимую максимальную массу не более 3,5т |

| IV | Автомобили легковые малого класса для инвалидов;Автобусы городские особо большие (автобусные поезда) длиной свыше 16,5 до 24м включительно;Автобусы дальнего следования;Автобусы средние и большие длиной до 12м включительно;Автомобили грузовые, дорожные тягачи для полуприцепов (автомобили общего назначения: бортовые, фургоны, автомобили-тягачи; автомобили-самосвалы);Автокатафалки;Автобетоновозы;Автолесовозы;Средства транспортные для коммунального хозяйства и содержания дорог |

| V | Автомобили легковые большого класса (с рабочим объемом двигателя свыше 3,5л) и высшего класса;Автобусы прочие особо большие (автобусные поезда) длиной свыше 16,5 до 24м включительно;Автомобили грузовые с дизельным двигателем, имеющие технически допустимую максимальную массу свыше 3,5т;Автомобили-тягачи седельные;Автогидроподъемники;Мусоровозы |

Если автотранспортное средство попадает в одну из указанных групп, то организация определяет СПИ в пределах срока, предусмотренного для соответствующей группы. Например, для легкового автомобиля с рабочим объемом двигателя свыше 3,5л СПИ может быть установлен от 85 месяцев до 120 месяцев включительно.

А, к примеру, по крану автомобильному амортизационная группа какая?

В ОКОФ автокран расположен в разделе «Транспортные средства» с кодом 310.29.10.51. По налоговой Классификации средства автотранспортные специального назначения с кодом по ОКОФ 310.29.10.5 отнесены к IV и V амортизационным группам. Поэтому организация может самостоятельно отнести автокран к любой из указанных групп

Обращаем внимание, что кроме автокранов Классификация содержит упоминание и иных кранов, не отнесенных к транспортным средствам. Так, краны грузоподъемные в общем случае отнесены к VII амортизационной группе (СПИ свыше 15 до 20 лет включительно)

Также в отдельных группах Классификации можно встретить и иные упоминания кранов. Так, краны грузоподъемные стрелкового типа отнесены в соответствии с Классификацией к II амортизационной группе (СПИ свыше 2 до 3 лет включительно), а деррик-краны, подъемные краны, портальные краны, самоходные или несамоходные машины, оснащенные подъемным краном, — к III амортизационной группе (СПИ свыше 3 до 5 лет включительно). Прочие машины самоходные и тележки, оснащенные подъемным краном, не включенные в другие группировки, относятся к IV амортизационной группе (СПИ свыше 5 до 7 лет включительно). Таким образом, амортизационная группа автокрана в зависимости от его вида может быть установлена из предложенных выше.

Чтобы выяснить, к какой амортизационной группе относится грузовой автомобиль, необходимо руководствоваться нормами Классификации основных средств (ОС), утвержденной постановлением Правительства РФ № 1 от 01.01.02 г.

Начиная с 01.01.17 г., действует обновленная версия этого законодательного акта (введена в силу постановлением правительства № 640 от 07.07.16 г.). Поправки касаются новых кодов ОКОФ, используемых с 2017 г.

Какие амортизационные сроки установлены сейчас для грузового транспорта? В каком порядке утверждаются СПИ (сроки полезного использования) для автомобилей, приобретенных до 2017 г.? Разберемся в особенностях выбора амортизационной группы для автомобиля грузового согласно действующему законодательству.

Запасаемся документами

Для подтверждения амортизационной группы, в которую приобретенный объект основных средств был включен предыдущим собственником, срока полезного использования, установленного указанным лицом, а также количества лет эксплуатации бывшими владельцами данного имущества организации-покупателю необходимо иметь соответствующие документы. Конкретный перечень таких документов в гл. 25 НК РФ не приведен. Как указали судьи Арбитражного суда Свердловской области, исходя из смысла п. 1 ст. 252 НК РФ это могут быть любые документы, подтверждающие (в том числе косвенно) осуществленные затраты и оформленные согласно законодательству РФ (Решение от 04.08.2014 по делу № А60-12753/2014). В названном деле они пришли к выводу, что налогоплательщик правомерно определил срок полезного использования основных средств с учетом их изношенности, исходя из:

- имеющихся в деле доказательств, в том числе приказа об учетной политике организации, инвентарных карточек налогоплательщика, технических паспортов БТИ;

- конкретных обстоятельств по делу – фактической даты изготовления основных средств, даты ввода их в эксплуатацию у предыдущего собственника, информации об их реконструкции и вводе в эксплуатацию после реконструкции.

Правомерным такой подход Арбитражного суда Свердловской области признали судьи и апелляционной (Постановление Семнадцатого арбитражного апелляционного суда от 19.11.2014 № 17АП-12608/2014), и кассационной инстанции (Постановление АС УО от 26.02.2015 № Ф09-9767/14).