В чем разница между регрессом и суброгацией по осаго

Содержание:

- Отличия регресса и суброгации

- В каких случаях возможна суброгация по ОСАГО

- Какие суммы потребуется возместить

- Разновидности страхования при суброгации: ОСАГО, КАСКО, ДСАГО

- Суброгация и регресс в автостраховании — не путаем эти понятия

- Регресс и суброгация в страховании / ОСАГОиКАСКО.НЕТ

- Для чего нужна суброгация

- Расчет суммы

- Что это простыми словами

- Какова «фишка» суброгации в страховании?

- Особенности суброгации при ДТП

- В чем разница между регрессом и суброгацией по ОСАГО

- Как быть виновникам

- Различия регресса и суброгации в мире автострахования

Отличия регресса и суброгации

Рецессия и суброгация предусмотрены действующим Гражданским Кодексом. Он же и определяет отличия данных категорий на страховом рынке:

- согласно ст. 1081 под регрессом понимается само право субъекта, который компенсировал пострадавшему лицу причиненный вред, требовать обратно вернуть долг от субъекта, который причинил такой вред. Понятие регресса применяется не только к страховому рынку, оно активно используется и в отношениях «сотрудник-компания», на кредитном рынке и т.д.;

- согласно ст. 387 под суброгацией понимают переход того же права субъекта к третьему лицу. Если спроецировать на взаимоотношения страховщика и страхователя, то это переход права страхователя к страховщику требовать от виновника ДТП компенсировать ущерб, который причинен пострадавшему лицу – страхователю.

Оба процесса связаны с тем, чтобы виновное лицо не было исключено с перечня лиц, которые причинили вред пострадавшему. Эти два процесса взаимоисключают возможность необоснованно обогатиться виновнику ДТП по факту наступления страхового события. Например, потерпевший получает компенсацию от своего страховщика, а виновник ДТП остается не при чем. Это и будет для виновника аварии необоснованным обогащением. Чтобы такого не случилось, страховщик получает возможность требовать от виновника ДТП вернуть ему выплаченные средства.

Многие эксперты сходятся во мнении, что суброгация всего лишь является частным случаем по регрессу, то есть является подвидом этого процесса. Если проследить историческое развитие правоотношений, то регресс был всегда, а нормы суброгации введены в гражданское право не так и давно.

Также стоит понимать, что сам регресс и право на него возникает только тогда, когда субъект оплачивает вместо виновника пострадавшему лицу причиненный вред. До момента погашения обязательства, то есть в момент наступления страхового случая, такое право не возникает. В процессе же суброгации право не возникает как таковое, оно просто переходит к субъекту от пострадавшего лица, но при этом оно уже существовало в плоскости взаимоотношений между субъектами.

Поверхностно для виновника ДТП по КАСКО это не имеет принципиальных отличий. Что по регрессу, что по суброгации его задача – это вернуть страховой компании возмещенный ущерб.

В каких случаях возможна суброгация по ОСАГО

Нужно разграничивать взыскание в порядке

суброгации и регресса, так как они имеют совершенно разные правовые основания.

Вот какие правила перехода прав требования действуют в программах КАСКО и

ОСАГО:

- по полису автогражданки может предъявить только регрессный иск по основаниям, прямо указанным в законе;

- суброгация применяется, если ущерб от ДТП был компенсирован по КАСКО, а требования будут предъявлены к виновнику или его страховой компании по ОСАГО;

- взыскать можно только сумму, фактически выплаченную потерпевшему.

В рамках суброгации допускается только

возмещение имущественного вреда, причиненного автотранспорту. Это связано с

особенностями полиса КАСКО, по которому не страхуется жизнь и здоровье граждан.

Если в дорожном происшествии причинены телесные повреждения, пострадавший

сможет их получить только по ОСАГО.

Таким образом, единственным основанием предъявления претензии и суброгационного иска является выплата страховщиком компенсации по КАСКО. Так как в этом случае не был использован лимит обязательного автострахования ОСАГО, за счет него и пройдет взыскание. Если этой суммы окажется недостаточно для полного возмещения убытков, страховая компания пострадавшего взыскивает недостающий остаток с виновного водителя.

Какие суммы потребуется возместить

Регрессное требование выдвигается только на сумму фактически понесенных расходов. В некоторых случаях СК может настаивать на денежной компенсации, если фирма затратила дополнительные денежные средства.

К ним относятся расходы на:

- проезд транспортом, если дело рассматривается в судебной инстанции другого города;

- проведение необходимых экспертиз;

- привлечение эксперта или иного представителя при рассмотрении дела в суде;

- оплату государственной пошлины за подачу исковых требований.

Максимальные суммы, которые могут потребовать от виновника происшествия:

- 400 000 руб., если был причинен вред имуществу;

- 500 000 руб., если пострадали люди и требуется компенсировать их расходы на лечение.

Если у виновника происшествия отсутствует полная сумма для погашения ущерба, то через суд можно оформить рассрочку. Чаще всего водителю удается снизить сумму выплат или вовсе отменить предполагаемые расходы. Поэтому не стоит скрываться от органов правосудия, лучше явиться в зал судебного заседания и представить доказательства, что вы не являетесь злостным нарушителем, а ДТП просто стечение определенных обстоятельств.

Разновидности страхования при суброгации: ОСАГО, КАСКО, ДСАГО

При заключении договора на страхование жизни или трудоспособности суброгация проводиться не может. Что касается страхования личного имущества, то данная процедура имеет место быть. Под таким понятием понимается не только недвижимое, но и движимое имущество.

Таким образом, процедура подмены кредитора касается только следующих видов страхования:

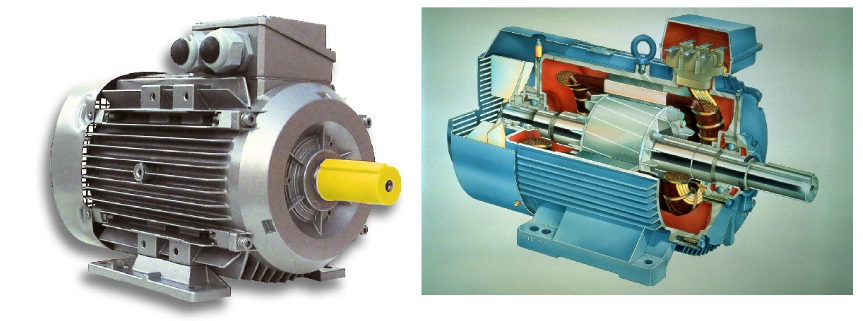

- ОСАГО. Обязательное страхование, выдаваемое страховыми компаниями после получения прав и при наличии транспортного средства у гражданского лица. Подразумевает выплату денежных средств пострадавшему при совершении ДТП гражданским лицом, с которым заключался договор.

- КАСКО. Вид страхования, который подразумевает страхование транспортного средства гражданского лица с выплатой ему компенсации при совершении ДТП другим лицом.

- ДСАГО. Дополнительное страхование с наличием некоторых пунктов, которое можно оформлять по желанию.

Кроме этих трёх процедур, никакие виды страхования не могут пересекаться с суброгацией.

Суброгация и регресс в автостраховании — не путаем эти понятия

Тема страхования автомобилей касается каждого владельца ТС, ведь полис обязателен для всех и ездить без него просто нельзя. Не всё так просто с автостраховкой, существует немало тонкостей, особенностей, нюансов и подводных камней, которые могут использоваться против автовладельца или в его пользу.

Страховые компании часто используют различные финансовые инструменты для достижения своей выгоды.

Чтобы не оказаться жертвой таких действий со стороны страховщика, необходимо быть подкованным в таких вопросах. Сегодня мы будем разбираться с двумя распространёнными понятиями: суброгация и регресс.

Что такое суброгация в страховании

Такой термин появился в области страхования не так давно, потому является непонятным для многих автовладельцев. Тем не менее он является более распространённым, чем регрессивное предъявление. Под таким сложным и малопонятным словом подразумевается финансовый инструмент, при помощи которого страховщик может потребовать возмещение убытков с лица, оказавшегося виновным в произошедшем страховом случае.

Предъявление суброгационных требований возможно при соблюдении некоторых условий:

- изначально страховщик должен выплатить все убытки по страховому случаю, предусмотренные заключённым ранее договором;

- размер возмещения по суброгации не может превышать компенсации, которая была выплачена компанией пострадавшему лицу;

- между страховщиком и страхователем на момент ДТП должен быть заключён действующий договор;

- право на суброгацию доказывается через суд.

Что такое регресс

Регресс — это также право страховой компании потребовать возмещение понесённых убытков в результате наступления страхового случая со стороны виновного лица. Перед этим компания должна погасить обязательства виновника аварии перед потерпевшим лицом/группой лиц. Другими словами, страховщик виновной стороны после совершения выплат пострадавшим сторонам, вправе выдвинуть претензии к своему клиенту.

Регресс чаще всего применяется к водителям в следующих ситуациях:

- состояние опьянения;

- умышленное нанесение вреда другому авто или человеку;

- отсутствие прав на управление авто;

- скрытие с места ДТП.

Различия регресса и суброгации в мире автострахования

Может сложиться мнение, что эти понятия мало чем отличаются друг от друга или, вовсе, не имеют отличий и являются взаимозаменяемыми.

Кстати, именно так и считают многие. Они действительно, очень похожи, поскольку являются правами СК на возмещение своих убытков. Разница между суброгацией и регрессом заключается в следующем:

- Право воспользоваться регрессивным инструментом возникает у СК и направлено оно будет на клиента, который при страховом случае нарушил условия страхового полиса. К примеру, он мог находиться в состоянии опьянения.

- Суброгация позволяет требовать СК возмещения убытков с лица, которое является виновным в ДТП.

- По срокам требования регресс также отличается от суброгации в страховании. Для него срок действия начинается с момента, когда произошла авария. Для другого инструмента срок требования начинает исчисляться с того момента, когда была проведена выплата пострадавшей стороне.

Регресс и суброгация действительно очень похожи, между ними проходит тонкая грань. Но она существует и её не стоит списывать со счетов. Разбираться в таких тонкостях нужно каждому автовладельцу, хотя бы иметь минимальное представление.

Регресс и суброгация в страховании / ОСАГОиКАСКО.НЕТ

Суброгация – основанная законодательно передача права требования взыскания задолженности с виновного за причиненные убытки от страхователя к страховщику.

Сумма суброгации автоКАСКО не может превышать размер выплаченного страхователю ущерба.

Для чего нужна суброгация

Когда наступает страховой случай КАСКО, суброгация становится своего рода правовой защитой страховых компаний от различного рода непредвиденных обстоятельств, в т.ч. и от мошенничества.

Ведь нередко страхователь (выгодоприобретатель) получив возмещение, тем более, когда сумма покрывает понесенные убытки, теряет всякий интерес к дальнейшему. И виновник наступившего страхового случая может остаться безнаказанным.

Суброгация же обеспечивает взыскание причиненного ущерба с виновного, таким образом, облегчая бремя ответственности страховщика.

Понятие суброгации довольно новое, ранее не использовавшееся в нашем законодательстве. Поэтому его применение сопряжено с определенными трудностями. Однако институт суброгации защищает права, как страховщика, так и страхователя.

Последний получает причитающееся ему возмещение ущерба, когда имеет место страховой случай по КАСКО и освобождается от всех хлопот по улаживанию взаимоотношений с виновным в аварии. Страховщик при помощи суброгации сохраняет свои страховые резервы, которые используются на выплату страхователям.

Понятие регресса

Регресс в автоКАСКО – юридически обоснованное право обратного требования страховой компании (страховщика), осуществившей возмещение ущерба, к виновнику причиненного вреда.

То есть, хотя виновные лица и освобождаются перед потерпевшими от обязанности возмещать им урон в пределах выплаченной суммы, тем не менее, у них возникает другая обязанность – погасить понесенные страховщиком расходы.

Право регрессного требования устанавливается, когда:

виновным был умышленно нанесен вред здоровью и жизни страхователя, а также причинен имущественный ущерб;

виновный нанес убыток, управляя автомобилем в нетрезвом или наркотическом состоянии;

виновное лицо не имело прав на управление автомобилем, при эксплуатации которого и был причинен страхователю вред;

виновный в ДТП скрылся с места аварии;

виновный в причинении ущерба не был указан в страховом договоре как лицо, допущенное к управлению автомобилем;

страховой случай КАСКО наступил при использовании автомобиля в период времени не предусмотренным соглашением обязательного страхования.

Суброгацию нередко считают разновидностью регрессных требований. Однако это не так. Разница между этими понятиями принципиальна и главное отличие в том, что регресс предполагает наличие 2-х обязательств.

Первое (ключевое), выполняемое третьим лицом, и второе (регрессное), производное от первого. Т.е. регрессное обязательство возникает уже после выполнения какого-либо иного обязательства.

Суброгация предусматривает выполнение одного действия, суть которого в перемене лиц в обязательстве. При суброгации наблюдается правопреемство, а при регрессе появление нового права.

Так в соответствии со ст. 200 ГК РФ п.3 течение исковой давности по регрессным обязательствам наступает в момент исполнения ключевого обязательства. А согласно ст.201 ГК РФ перемена собственников в обязательстве (что характерно для суброгации) не является точкой отсчета для срока исковой давности.

Для чего нужна суброгация

Когда наступает страховой случай, суброгация становится своего рода правовой защитой страховых компаний от различного рода непредвиденных обстоятельств, в т.ч. и от мошенничества.

Ведь нередко страхователь (выгодоприобретатель) получив возмещение, тем более, когда сумма покрывает понесенные убытки, теряет всякий интерес к дальнейшему. И виновник наступившего страхового случая может остаться безнаказанным. Суброгация же обеспечивает взыскание причиненного ущерба с виновного, таким образом, облегчая бремя ответственности страховщика.

Понятие суброгации довольно новое, ранее не использовавшееся в нашем законодательстве. Поэтому его применение сопряжено с определенными трудностями. Однако институт суброгации защищает права, как страховщика, так и страхователя.

Последний получает причитающееся ему возмещение ущерба, когда имеет место страховой случай по КАСКО и освобождается от всех хлопот по улаживанию взаимоотношений с виновным в аварии. Страховщик при помощи суброгации сохраняет свои страховые резервы, которые используются на выплату страхователям.

Расчет суммы

Получив уведомление от СК по поводу регресса, водителю необходимо самостоятельно пересчитать предъявленную сумму к оплате. Ведь иногда, пользуясь неопытностью граждан, агенты существенно превышают установленный лимит средств по данной процедуре, ссылаясь на дополнительные проценты или неустойку. Подобные претензии можно смело оспаривать в суде, так как порядок расчета возвратных денег не предусматривает внесение перечисленных показателей.

Единственный платеж, который автомобилисту придется покрыть вместе с задолженностью СК – премия за проведенную экспертизу (от 2 до 5 тысяч руб.). К этому значению добавляется общая сумма полученной по договору компенсации за ремонт транспортного средства после ДТП. А при обращении компании в суд, на собственника машины также лягут и расходы по возбуждению административного дела (досудебное разбирательство с представителями организации исключает внесение последнего обстоятельства в перечень затрат).

Что это простыми словами

Суброгация буквально означает «замена». Разобраться в том, что это такое, помогут несколько простых примеров:

- Затопление квартиры соседями. При возникновении такой ситуации хозяева пострадавшей (затопленной) квартиры вправе потребовать возмещение ущерба с соседей. Либо, если жилое помещение застраховано от данного вида происшествий, со страховой компании. В последнем случае страховая компания, выплатив положенную сумму застрахованному, в свою очередь, имеет право востребовать возмещение ущерба с виновника произошедшего – с соседей, допустивших затопление.

- Дорожно-транспортное происшествие.Еще одним ярким примером суброгации может стать ДТП, после которого гражданин, застраховавший свое транспортное средство, обратился в страховую компанию за положенной выплатой. Отказать страховщик не имеет права и производит выплату. После удовлетворения требований застрахованного наступает момент суброгации – согласно законодательству страховая компания получает право взыскать с виновника ДТП компенсацию своих финансовых затрат.

Точно также суброгация может применяться при пожарах (поджогах), хищениях и других страховых случаях, связанных с имуществом.

Какова «фишка» суброгации в страховании?

Суброгация буквально значит замена. «Замена» здесь – ключевое слово. Рассмотрим ситуацию, когда на дороге один незадачливый водитель Старцев повредил легковую машину Новикова. Что делать Новикову? – Одно из двух: вытрясти деньги из Старцева или из страховщика, который, в свою очередь, взыщет их позже со Старцева?

Конечно, это возможно только если у Вас есть с ней необходимая договоренность. Сначала компания платит деньги Вам, а уже затем отбирает их у «виновника торжества». То есть происходит замена первого лица (в этом случае Вас, пострадавшую от ущерба сторону) на второе (компанию-страховщика). Или, как сказал бы финансист, вместо одного кредитора – страхователя, появился другой – страховщик.

Особенности суброгации при ДТП

Суброгация в страховании может быть получена страховщиком двумя способами:

- в рамках досудебного разбирательства;

- обращением в судебный орган.

Далее – детальнее о порядке такого взыскания.

Суброгация с виновника

На основании ст. 965 ГК РФ, страховая компания вправе потребовать от автомобилиста, вызвавшего аварию, возместить выплаченную пострадавшему страховку. Для этого страховщик направляет виновному письменную претензию с предъявлением соответствующих требований.

Претензия составляется с указанием требуемой суммы и срока ее выплаты. Если виновник ДТП не имеет возражений против таких требований, он может выплатить компенсацию страховой компании в добровольном порядке.

Направленная автолюбителю претензия должна быть надлежащим образом составлена и оформлена. Недостаточно ограничиться указанием необходимой суммы и сроков ее выплаты.

Аргументированный документ должен сопровождаться указанием следующей информации:

- документальных подтверждений справедливости предъявленной суммы, что может подтверждаться экспертизой поврежденного автомобиля, сметой по его ремонту и прочими свидетельствами;

- доказательств вины адресата в случившейся аварии – на это могут указывать документы ГИБДД по результатам расследования ДТП, судебное постановление и пр.;

- подтверждений правомерности страховщика претендовать на получение суброгации – справок о размерах страховых выплат, копий полиса страховки, заявления пострадавшего о компенсационной выплате.

Можно приложить другие документы, указывающие на правомерность суброгационных требований, изложенных в претензии.

Суброгация через суд

Нередко получатель, в адрес которого была направлена претензия, не согласен выплатить компенсацию добровольно. А это означает, что страховщик имеет право обратиться в судебную инстанцию. Исковое заявление, подаваемое в суд, сопровождается аргументированными доказательствами, которыми сопровождалась претензия.

Статья по теме: Особенности оформления ОСАГО и можно ли застраховать машину без прав

Если суд сочтет представленные доказательства достаточными, решение будет вынесено в пользу заявителя. Соответствующая сумма будет предъявлена к выплате ответчику. В противном случае будут приняты дополнительные меры принудительного характера по взысканию суброгационных средств.

Принцип суброгации позволяет страховщику право претендовать на возмещение следующего ущерба:

- денег, потраченных на возмещение нарушенных прав;

- компенсации за восстановление поврежденного транспортного средства;

- средств за упущенную выгоду, в размере доходов, не полученных пострадавшим по причине ДТП.

В чем разница между регрессом и суброгацией по ОСАГО

Современное законодательство в рамках страхования стремится защитить права не только страхователя, но и страховщика. Для этого были созданы две правовые процедуры – суброгация и регресс. Их механизм действия очень схож. По этой причине многие автолюбители не разграничивают эти два понятия, считая, что это одно и тоже. Однако разница между ними есть. О том, чем отличается суброгация и регресс по ОСАГО и каковы основания их возникновения, читайте в данной статье.

Общие положения

Регресс и суброгация – схожие понятия. Однако механизм их действия устроен по-разному. При регрессе виновное в аварии лицо (нарушившее условия договора) должно возместить своей страховой компании понесенные ей расходы.

Пример

Пьяный водитель Жуков врезался в иномарку, за рулем который был гражданин Цвейг. Виновником ДТП признали гражданина Ж. Ущерб, причиненный Ц. оценили в 100 000 рублей. Страховая компания Ж. оплатила убытки пострадавшей стороне. После этого у нее возникло право регресса к Ж., поскольку авария произошла по его вине и он в момент происшествия находится в алкогольном опьянении, тем самым нарушив условия договора. Гражданин Ж. возместил расходы страховой компании в размере 100 000 рублей на основании регрессного требования.

При суброгации виновное лицо возмещает убытки (не покрытые полисом ОСАГО) страховщику потерпевшего.

Пример

Водитель Рубцов, имеющий страхование по полису КАСКО и водитель Шарапов, имеющий страхование по полису ОСАГО, попали в аварию. Виновником был признан водитель Ш. Нанесенный ущерб автомобилю Р. оценили в 500 000 рублей. Страховщик Р. полностью оплатил ремонт и обратился в страховую компанию Ш. за возмещением расходов. По полису ОСАГО компания возместила 400 000 рублей. Оставшуюся сумму в размере 100 000 рублей по суброгации выплатил виновник ДТП – гражданин Ш.

При этом в обоих случаях компенсация взыскивается:

- с виновника ДТП;

- в судебном порядке.

Отличия

Рассматриваемые мероприятия отличаются друг от друга радикально, в том числе в основании возникновения права и в категории лица, у которого это право возникает. Основные отличия и комментарии к ним отражены в таблице ниже.

| Регресс | Суброгация |

|---|---|

| Определение | |

| Суброгация — переход прав кредитора к страховщику на основании закона, разновидность перемены лиц в обязательстве (гл. 24 ГК РФ, ст. 965 ГК РФ) | Регресс — право обратного требования лица, возместившего вред, к причинителю вреда (ст. 1081 ГК РФ) |

| Право требования | |

| Распространяется на размер выплаченной суммы возмещения и иные расходы (проведение экспертизы, ведение страхового дела) | Распространяется только на размер выплаченной суммы возмещения |

| Лицо, имеющие право на требование | |

| Страховщик виновника ДТП | Страховщик потерпевшего |

| Основание возникновения | |

Нарушение виновником аварии закона:

|

Не полностью покрытая сумма причиненного ущерба по полису ОСАГО |

Заключение

Таким образом, регрессивные требования могут страховые компании потерпевшего, а право на суброгацию возникает у страховой компании виновного в ДТП гражданина. Соответственно, два эти мероприятия осуществляются по разным основаниям и предъявляются к разным категориям лиц.

Как быть виновникам

В случае ДТП страховщик изучает обстоятельства аварии и выясняет, нет ли среди ее причин противоправных действий его клиента. Если таковые имеются, компания должна подготовить документы, которые послужат обоснованием размера понесенного ей ущерба, и предъявить застрахованному лицу претензию.

В такой ситуации лучше не пытаться уклониться от ответственности. Необходимо внимательно ознакомиться со всеми документами. Если требования справедливы, а повреждения, по которым проводилась оценка, соответствуют обозначенным в протоколе, то лучше попытаться урегулировать вопрос мирно.

Если страховая компания завышает сумму претензии, необходимо запросить копии всех документов и обратиться к независимому оценщику. Все разногласия урегулируются, как правило, в судебном порядке.

Бесполезные споры

Часто клиенты отказываются платить по регрессии, ссылаясь на то, что не признают свою вину. Уклониться от выплат это не поможет. Если суд устанавливает факт вины при разбирательстве по поводу аварии, то делать это отдельно при предъявлении регрессных требований не нужно.

Если нечем платить

Из любой ситуации есть выход. Один из них — соглашение со страховой компанией, согласно которому компенсация по регрессному требованию может быть выплачена в рассрочку.

Другой способ — судебное разбирательство. Страховщик обращается в суд, инстанция выносит решение о взыскании ущерба. После его вступления в силу выдается исполнительный лист, по которому долг возмещается автоматически за счет части официального дохода должника.

Различия регресса и суброгации в мире автострахования

Если говорить об автостраховании, то каких-то отличительных свойств в этих категориях нет. В общем главные особенности регресса и суброгации применительно к ОСАГО и КАСКО можно объединить в следующие тезисы:

- передача права потерпевшего на получение компенсации переходит к страховщику только после того, как наступил страховой случай, предусмотренный договором страхования;

- договор о переуступке права требовать от виновника ДТП компенсировать причиненный вред считается заключенным тогда, когда четко есть основания для определения конкретного права, в отношении которого будет осуществлен переход. И даже в случаях, когда размер такого права невозможно определить или по каким-то причинам оно не определено, оно может быть передано третьему лицу, то есть страховщику;

- если страховая компания возместила потерпевшему лицу выплату, которая превысила страховую компенсацию по ОСАГО, то страховщик имеет возможность обратиться за компенсацией как к страховщику виновника ДТП, так и к самому виновнику ДТП.

Дополнительно стоит упомянуть о такой категории как привативный долг. Он возникает тогда, когда в процессе погашения обязательств не принимает участия сам должник, который обязан был возместить ущерб. В отношения вступает новый субъект, погашающий обязательства первичного субъекта. Так вот в таких вот взаимоотношениях новый должник даже после погашения обязательств не может применить к первоначальному должнику ни регресс, ни суброгацию. Это утверждено Президиумом Верховного Суда.